Il sentiment e la psicologia dei cicli di mercato

1 luglio, 2021

9 min

Nonostante i temi della finanza siano sempre più popolari, non è facile capire come muoversi in questo mondo di grafici, numeri e percentuali. È anche una questione di fortuna, perché non è sempre matematico prevedere come e in che direzione si muove il mercato. L’importante però è essere informati e capire le dinamiche in gioco.

La componente emotiva negli investimenti e nel trading

Il luogo comune che le emozioni e i numeri non siano compatibili è stato sfatato. Per quanto analitiche e oggettive possono essere equazioni o percentuali, il mondo degli investimenti e del trading è emotivo. Questo non è un male, anzi.

Significa che il modo di fare trading online dipende non sono dall’analisi matematica. Dipende dagli obiettivi della persona, dalle preferenze e (perché no) persino dall’umore di una persona. In fondo, non è un computer a investire (perlopiù), ma un essere umano.

Si deve considerare sia della psicologia dell’individuo, che la psicologia del mercato composto da esseri umani che investono.

Cosa e quali sono i cicli psicologici di mercato

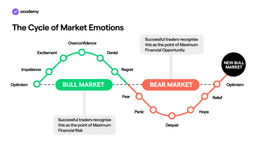

Al microscopio, il mercato è fatto di alti e di bassi, ma si possono individuare curve e pattern più complessi all’interno dei grafici. Gli esperti individuano due tipi di movimenti del mercato:

- Rialzo (Bull Market)

- Ribasso (Bear Market)

Bull market

La fase di bull market parte dal momento della scoperta di un nuovo asset fino ad arrivare al picco più alto, l’euforia dei compratori. Quando gli investitori scoprono una nuova azione o una nuova valuta e tutti ne parlano, inizia l’entusiasmo. Tutti ne vogliono un pezzo.

Così, l’azione o la valuta iniziano a acquisire valore. In questa fase, aumenta anche l’ottimismo degli investitori, che continuano a credere nell’asset e a farne accrescere il valore.

Si arriva poi al momento massimo, l’euforia. In questo momento, l’azione ha raggiunto il suo valore massimo e tutti i trader continuano a crederci e a aumentare il valore. Questo è il punto più alto del mercato, il vero e proprio top. Gli investitori credono che il prezzo continuerà sempre ad alzarsi perché “stavolta è diverso”. Il risultato è che i valori salgono a livelli spropositati, quasi speculativi.

Però, il trend positivo e di rialzo non può continuare per sempre.

Bear Market

Ai primi segnali di discesa, il primo istinto degli investitori o trader è quello di negarlo, di ignorare il segnale pensando si tratti di una correzione momentanea. Questo perché la sicurezza infusa dal bull market è eccessiva.

Questa fase è anche chiamata di “distribuzione” perché gli investitori che hanno acquistato prima del rialzo iniziano a vendere in profitto. È un momento di indecisione, in cui chi fa trading non è sicuro se uscire prima che il prezzo crolli o rimanere nel mercato in caso si tratti di uno stallo temporaneo.

Mentre il valore continua a scendere, inizia a subentrare il rimorso per non aver venduto o persino per aver acquistato troppo tardi. Dopodiché si entra nel fulcro della curva ribassista e subentra il panico.

È un momento in cui sentimenti diversi si mescolano e domina l’indecisione. Nel dubbio, molti scelgono di uscire dall’investimento, causando un ulteriore crollo.

Da ribasso nasce ribasso, con un effetto domino che alimenta la paura e l’incertezza (in gergo FUD).

Si arriva al fondo del ciclo, a una delle prime linee di supporto. Qui i trader hanno perso completamente speranza e fiducia nell’asset.

Molti però sanno che questo punto del ciclo può essere un buon momento per acquistare, e se insieme a loro, anche fattori esterni riportano in alto il prezzo, rinasce una piccola speranza. Questa tuttavia si unisce ad uno scetticismo dato dal trauma subito in piena fase di Bear Market.

I bias cognitivi che si attivano durante i cicli di mercato

I bias sono i comportamenti spesso inconsci di chi fa trading. Questi bias possono manipolare il mercato in modo che gli investitori non riescono più a prendere decisioni lucide ed oggettive.

Per conoscerne alcuni, puoi leggere l’articolo dedicato.

La fase bull è caratterizzata dalla FOMO (fear of missing out), cioè la paura di rimanere indietro. La FOMO spinge l’investitore a fare mosse che non sono state calcolate a mente fredda. Ad esempio, comprare quando tutti comprano in massa.

La fase bear invece incute la FUD, (Fear, Uncertainty and Doubt), una paura diversa, che spinge fuori dal mercato. È quella in cui tutti vendono, vedendo che la maggior parte del mercato vende, senza fare le proprie analisi preventive.

Questi comportamenti dati da errori cognitivi ed emotività sono tipici del trading, anche se il settore non ama parlare delle emozioni che lo caratterizzano.

La paura di perdere risparmi può far vendere troppo in fretta, mentre la paura di rimanere senza nulla può far rimanere con investimenti di poco valore. Invece, l’euforia di un nuovo lancio sul mercato può far acquistare troppo in fretta. Il ciclo del mercato è un andamento fisiologico ed è fatto di alti e bassi.

Gli indicatori del sentiment di mercato

Sentiment di mercato

Il sentimento del mercato è l’atteggiamento complessivo degli investitori verso un bene particolare o il mercato intero. È il sentimento e il trend psicologico che traspare da un mercato, in base ai dati di mercato e al movimento dei prezzi oppure ai contenuti dei media.

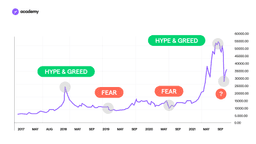

I bull market dunque sono caratterizzati da FOMO, avidità e ottimismo, mentre i bear market sono fatti di pessimismo e paura, in breve di FUD.

Ci sono alcuni indicatori di mercato che possono segnalarci sia l’uno che l’altro sentimento e dunque darci degli indizi riguardo il trend del prezzo.

Crypto Fear & Greed

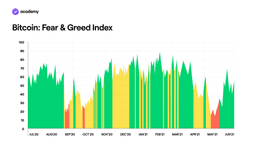

Abbiamo ad esempio il Crypto Fear & Greed Index, che misura avidità (greed) da una parte e paura (fear) dall’altra per determinare se la moneta ha più possibilità di andare al ribasso o al rialzo.

Si basa sui volumi di scambio, sulle posizioni aperte sugli exchange e considera dati dai social media e dai motori di ricerca.

I valori su Fear and Greed Index vanno da 0 (paura estrema) a 100 (avidità estrema).

Le zone sul grafico sono separate come segue:

- 0-24 = Paura estrema

- 25-49 = Paura

- 50-74 = Avidità

- 75-100 = Avidità estrema

Si può sostenere che quando il mercato si avvicina o si trova nella zona di “estrema avidità” i trader stanno diventando troppo avidi e il mercato è in attesa di una correzione.

Allo stesso modo si può sostenere che quando il mercato è nella zona di “estrema paura” i trader sono troppo timorosi e potremmo invertire presto la rotta.

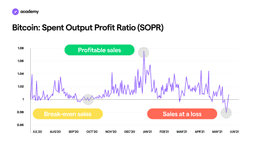

Spent Output Profit Ratio

Il SOPR (Spent Output Profit Ratio) è un indicatore che fornisce una visione macro del sentiment di mercato, della redditività e delle perdite subite in un particolare lasso di tempo. Riflette il grado di profitto realizzato per tutti i bitcoin transati sulla blockchain .

I valori oscillano sopra e sotto l’1:

- Valori maggiori di 1 implicano che le monete transate quel giorno sono, in media, vendute con un profitto (il prezzo venduto è maggiore del prezzo pagato).

- Valori inferiori a 1 implicano che le monete transate quel giorno sono, in media, vendute in perdita (il prezzo venduto è inferiore al prezzo pagato).

- Quando il valore è molto vicino a 1, segnala vendite in pareggio (il prezzo venduto è simile al prezzo pagato)

Mentre le vendite in profitto (>1) indicano un successo, e dunque avidità o assenza di bias.

Le vendite in perdita (<1) sono invece segnale di forte paura e pessimismo, ma anche di scarsa esperienza.

Ci sono molti altri indicatori e strumenti di analisi tecnica che approfondiremo gradualmente, ma per ora riteniamo importante sottolineare che studiare gli indicatori aiuta a formare quella consapevolezza e disciplina con cui è possibile proteggersi dai bias cognitivi.

Questo articolo è stato scritto dal team di Young Platform, l’exchange di criptovalute 100% italiano. Da oltre sei anni ci impegniamo a fornire informazioni utili e gratuite a chiunque desideri approfondire il tema della blockchain e delle criptovalute. Siamo convinti che la conoscenza, unita a una piattaforma semplice per investire in criptovalute come Young Platform, possa essere il nostro contributo per rendere questo settore davvero accessibile a tutti. Se desideri dare un’occhiata al nostro exchange, ti basterà cliccare qui sotto.