Qu’est-ce que GMX et comment ça fonctionne ?

19 septembre, 2023

11 min

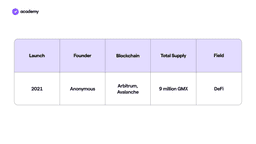

GMX est une crypto et un DEX, et en particulier l’exchange de produits dérivés le plus populaire de 2023. Nous allons développer ci-dessous ce qu’il est, les raisons de son succès et les développements qui attendent ce protocole DeFi.

GMX : qu’est-ce que c’est ?

Pour définir ce qu’est GMX, il faut préciser qu’en plus d’être une crypto, il s’agit d’une bourse décentralisée de contrats perpétuels.

Contrairement à ce qui se passe souvent, GMX ne propose pas une cryptomonnaie et une blockchain, mais un protocole DeFi spécifique.

Les Perpetuals sont des instruments dérivés plutôt rares dans la finance traditionnelle, et plus largement utilisés dans le DeFi en raison de leur flexibilité. Les Perpetuals basés sur les cryptomonnaies reflètent la valeur des cryptomonnaies sans nécessiter l’achat ou la garde directe de celles-ci, et contrairement à d’autres produits dérivés populaires tels que les futures, ils n’ont pas de date d’expiration. Ce type d’instrument est utilisé dans certains DEX pour faciliter les opérations de marge à effet de levier.GMX est disponible sur Arbitrum et Avalanche, deux blockchains connues pour être évolutives et pratiques. DEX se caractérise par des frais peu élevés, un faible glissement des prix et un effet de levier pouvant aller jusqu’à x50. Son modèle permet un trading très efficace, visant à résoudre un problème répandu dans l’industrie des échanges décentralisés, celui de l’efficacité du capital. En effet, le capital déployé par les utilisateurs de DEX est souvent menacé par des dérapages, des pertes impermanentes et d’autres risques, en plus de la volatilité normale.

Perte impermanente

La perte impermanente indique la perte que nous pourrions subir en fournissant de la liquidité par rapport à la simple détention de tokens. Cette perte “potentielle” se produit lorsqu’il y a de grandes variations de prix, de sorte que la quantité de tokens dans un pool de liquidité est rééquilibrée. Exemple : dans la paire ETH/USDC (un stablecoin), j’ai déposé 0,5 ETH et 2000 USDC, lorsque l’ETH valait 4000 $. Si le prix monte soudainement à 6000 $, le pool devra convertir les ETH en USDC pour que leur rapport au prix reste constant selon l’algorithme DEX. Nous pourrions donc perdre des ETH. Bien sûr, suite à d’autres mouvements de prix, l’ETH dans le pool pourrait remonter, en fait la perte “impermanente” n’est pas réalisée jusqu’à ce que je retire mes liquidités du pool.

Avant d’aborder le fonctionnement du protocole, il convient d’en savoir un peu plus sur le projet lui-même et sur sa genèse, afin de mieux comprendre ce qu’est le GMX.

Naissance et gouvernance de GMX

En abordant une nouvelle crypto comme celle-ci, on peut se demander ce qu’est GMX, une DAO, une fondation, une entreprise ?

Pour l’instant, l’organisation du protocole n’a pas de nom propre, mais elle est confiée à une section de l’application qui permet aux détenteurs de tokens de gouvernance GMX de proposer et de voter sur des initiatives.

Par ailleurs, comme c’est souvent le cas dans les écosystèmes décentralisés, on sait peu de choses sur les fondateurs de GMX ou sur son histoire. Nous connaissons toutefois quelques personnes clés au sein de la communauté. Nous avons par exemple les noms de Krunal Amin, fondateur d’UniDex, et de Benjamin Simon, cofondateur de Stealth Crypto, qui sont deux des personnes autorisées à signer le portefeuille multisig dans lequel sont conservés les fonds de financement du projet.

En ce qui concerne les fonds, ils provenaient principalement de grands investisseurs et d’une vente antérieure de jetons. Avant de migrer vers Arbitrum, le DEX s’appelait “Gambit“, était basé sur la chaîne BNB et comprenait 4 tokens, dont la vente initiale avait permis de lever des fonds. De ce capital, 6 millions en GMX ont ensuite été transférés vers la nouvelle trésorerie au moment de la migration et du changement de marque.

En termes de capital-risque et de fonds impliqués, Blocktower a acheté GMX pour une valeur de plus de 2 400 ETH et a staké 336 478 d’entre eux. Flood Capital figure également parmi les principaux détenteurs de la cryptomonnaie, bien que le montant de l’investissement ne soit pas connu du public. Le détenteur le plus important est toutefois Arthur Hayes, fondateur et ancien PDG de BitMEX, qui détiendrait plus de 200 000 GMX.

Comment fonctionne le GMX : le GLP pool

Revenons donc à la question initiale : qu’est-ce qui différencie GMX des autres solutions d’échange décentralisé ? Tout d’abord, son système de liquidité.

En effet, il ne dispose que d’un seul pool de liquidité, le GMX Liquidity Pool, qui contient tous les actifs offerts par son marché.

Le GLP est composé d’environ 50 % de divers stablecoins (USDC, USDT, DAI, FRAX) et des 50 % restants de cryptomonnaies à forte capitalisation.

Sur Arbitrum, il s’agit de BTC, ETH, LINK, UNI. Sur Avalanche, BTC, WBTC, WETH et AVAX.

Comme tous les pools de liquidités DEX, le GLP a également pour fonction de fournir des liquidités aux marchés boursiers et est alimenté directement par les utilisateurs en tant que “fournisseurs de liquidités” en échange de récompenses.

Ceux qui choisissent de fournir des liquidités sont incités à le faire pour les jetons qui sont en pénurie dans le pool, grâce à des récompenses plus élevées. De même, ils sont incités à retirer des liquidités pour les actifs excédentaires, qui déséquilibrent la balance nécessaire dans le pool.

Lorsqu’un LP dépose un certain montant d’actifs dans le GLP, il mint l’équivalent en tokens GLP, qu’il conservera en vue d’un remboursement ultérieur, en même temps que la récompense. Lorsque la société LP décide de retirer un actif du GLP pour obtenir la récompense, elle burn les jetons qu’elle avait mintés.

La liquidité dans le pool est assurée par diverses mesures, y compris le Floor Price Fund du token GMX, qui sert de réserve d’urgence en cas de pénurie de liquidité. Ce fonds est alimenté en partie par les frais de négociation de la paire GMX/ETH, qu’il convertit en GLP, et en partie par 50 % des fonds obligataires d’OlympusDAO.

Comment fonctionne le trading sur GMX

Qu’est-ce qui constitue l’activité principale sur GMX ? Du point de vue de l’utilisateur, il s’agit sans aucun doute du trading.

Comme indiqué, les traders sur GMX peuvent utiliser l’effet de levier pour ouvrir des positions “courtes” et “longues” sur les perpétuels des cryptomonnaies incluses dans le GLP. Les échanges ont lieu précisément avec le pool, qui garantit également un écart minimal entre les prix d’achat et de vente et empêche les dérapages, ce qui permet de négocier immédiatement des montants élevés.

Les prix sur la plateforme sont fournis par des oracles décentralisés, grâce à Chainlink, qui agrègent les prix des principales bourses centralisées. Cela permet d’éviter les risques de liquidité liés à une volatilité temporaire, qui peuvent réduire à néant la garantie (ou marge) utilisée par un utilisateur pour ouvrir une position de trading. Lorsqu’un utilisateur dépose une garantie, GMX capture également un instantané de sa valeur en dollars, garantissant qu’elle ne change pas au cours de la transaction, même si le prix de la crypto sous-jacente change. Cela permet de réaliser des pertes ou des gains proportionnels à la garantie utilisée, sans avoir à tenir compte d’éventuels changements indésirables liés à la cryptomonnaie sous-jacente.

Comparons brièvement avec le principal concurrent, dYdX, également DEX pour les perpétuels, classé deuxième pour le TVL après GMX lui-même :

- Effet de levier autorisé : GMX jusqu’à 50x, dYdX jusqu’à 20x

- Collatéraux pris en charge : GMX multiple, dYdX uniquement USDC

- Actifs rémunérateurs : multiple GMX, dYdX uniquement

- Réseaux pris en charge : GMX Avalanche et Arbitrum, dYdX uniquement Starkware (et à l’avenir les chaînes natives)

Toutes les façons de recevoir des récompenses sur GMX

Nous avons mentionné les récompenses, mais qu’est-ce qui permet à GMX d’offrir ces incitations ? Il y a principalement deux activités : la fourniture de liquidités et le staking de cryptomonnaies.

Les fournisseurs de liquidités sur GMX reçoivent 70 % des frais de trading, sous forme de jetons esGMX et ETH ou d’AVAX selon le réseau.

Les stakers reçoivent les 30 % restants sous la forme de esGMX, de points multiplicateurs et d’ETH ou d’AVAX en fonction de la blockchain.

EsGMX signifie “Escrow GMX” et sont des tokens qui peuvent être utilisés de deux manières : le staking ou le vesting. Le staking esGMX garantit les mêmes récompenses que le GMX, tandis que le vesting nécessite un bloc minimum d’un an, au cours duquel ces tokens Escrow seront progressivement convertis en GMX.

Les points multiplicateurs (MP), quant à eux, récompensent les détenteurs à long terme : vous recevez autant de points que vous avez de GMX en staking, tandis qu’ils sont brûlés lorsque vous les retirez du staking, afin d’encourager la détention. Les MP peuvent eux-mêmes être staké pour gagner des commissions en ETH ou en AVAX.

En résumé, la tokénomique DEX implique de nombreux actifs :

- le token GMX, dédié à la gouvernance et au staking ;

- le token esGMX, qui permet également l’acquisition de droits et constitue une récompense ;

- le token GLP, qui est mint et burn lors de la fourniture de liquidités ;

- Points multiplicateurs, utilisés comme incitation à la pratique du holding :

- ETH ou AVAX, qui facilitent l’interopérabilité avec leurs écosystèmes hôtes respectifs ;

- Le pool de tokens GM, introduit avec la V2 du protocole. Voyons rapidement ce qu’est le GMX V2.

La V2 et la feuille de route

La version originale du protocole est certes avantageuse et innovante par rapport à ses concurrents, mais elle n’est pas parfaite. La présence d’un seul pool de liquidité limite le choix des fournisseurs de liquidité ayant des besoins différents en matière d’exposition au risque, ainsi que l’offre d’un nombre limité d’actifs.

Ainsi, la version 2, accessible en bêta depuis août 2023, a été développée pour remédier à ces limitations et intégrer d’autres améliorations.

Voici les principaux changements disponibles dans la V2 :

- Nouvelle structure de commission ;

- Nouveaux actifs à échanger : SOL, XRP, LTC, DOGE et ARB (uniquement sur Arbitrum) ;

- Le jeton du pool GM pour les marchés GMX V2

- Vitesse d’exécution plus élevée et moins de dérapages grâce au nouveau système Oracles optimisé

- Incitations pour différents types de transactions afin de protéger les fournisseurs de liquidité (long, court, swap)

- Pools isolés : la liquidité dans la V2 est fournie par des pools GM (GMX Market) isolés. Cela permet aux fournisseurs de liquidités de personnaliser leur exposition aux seuls tokens qu’ils préfèrent.

- L’ajout de marchés pour les actifs synthétiques, qui sont créés pour remplacer les jetons que le protocole ne prend pas directement en charge. Cette intégration élargit la gamme d’actifs, même traditionnels, que la plateforme peut offrir.

L’un des prochains développements envisagés dans la feuille de route est X4, un AMM optionnel qui introduira des pools de liquidités entièrement personnalisables pour alimenter de nouveaux projets, promouvoir la composabilité et permettre l’agrégation de liquidités dans d’autres DEX.

En bref, le protocole semble rejoindre de plus en plus la tendance amorcée par le DEX basé sur l’AMM. Les évolutions futures changeront-elles donc la réponse à la question “qu’est-ce que le GMX” ainsi que sa cryptomonnaie ?