Finanza comportamentale: come combattere i bias

13 ottobre, 2020

7 min

Il “pregiudizio cognitivo” (bias) si verifica ogni volta che non valutiamo razionalmente una situazione, ma la giudichiamo basandoci solo sulle nostre convinzioni.

Se non conosciamo i bias e non riusciamo a controllarli, rischiamo di prendere decisioni sbagliate sui nostri investimenti. La finanza comportamentale (Behavioural finance) ha individuato questi schemi ricorrenti e ci aiuta a combatterli.

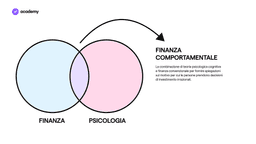

Finanza comportamentale

Che cos’è la finanza comportamentale? E’ la materia che studia l’influenza della psicologia sul comportamento degli investitori e le ricadute di questi meccanismi sui mercati. Questo campo di studi parte dal presupposto che gli investitori non sono sempre razionali, hanno limiti al loro autocontrollo e sono influenzati dai loro stessi pregiudizi.

Bias: Effetto gregge

Per la valutazione di un investimento, imitare le scelte di conoscenti o amici può essere molto rischioso. Intendiamoci, se qualcuno ci comunica informazioni o piuttosto ci mostra le sue strategie ben venga, ma ogni nuovo input deve essere filtrato attraverso la nostra strategia, in linea con i nostri obiettivi e soprattutto con la nostra propensione al rischio.

Siamo vittime dell’effetto gregge quando tendiamo a fare un investimento più facilmente se qualcuno che conosciamo lo ha già fatto.

L’effetto gregge nel trading

Il trading è forse la tipologia di investimento più colpito da questo bias. Un investitore si sente rassicurato quando sa di prendere la stessa decisione di trading che va per la maggiore. Se si verifica un effetto gregge, il prezzo dell’asset tende a salire vertiginosamente in modo improvviso.

Come la FOMO può distruggere mercato e investitori

L’effetto gregge può sfociare in FOMO. La FOMO porta a un effetto valanga sui mercati: gli investitori comprano in massa. Il prezzo così schizza alle stelle, ma il valore raggiunto dall’asset non ha nessun sottostante, nessuna argomentazione economico-finanziaria.

Gli investitori hanno paura di perdere un’occasione e così iniziano ad investire. Invece di esaminare i fondamenti del progetto o l’attendibilità delle notizie, investono perché credono che tutti gli altri stiano facendo una scelta consapevole.

Impara a individuare un mercato “gonfiato” dalla FOMO

Questi asset possono produrre rendimenti positivi all’inizio, ma sono molto pericolosi. Chi investe solo sulla base delle scelte degli altri subirà grosse perdite. Significa cavalcare una bolla – cioè un trend molto positivo ma gonfiato dal mercato – e ai primi segnali di ribasso il valore crolla, perché tutti sono indotti a vendere.

Soprattutto quando si parla di mercati molto volatili, un atteggiamento simile è molto pericoloso. Ad esempio, nella compravendita di criptovalute, il token può raggiungere il massimo e crollare al minimo nel giro di poche ore. Anche i più esperti rischiano di rimanerne vittima.

Un caso recente si è verificato con le azioni Tesla o con il token SushiSwap. In entrambi i casi l’escalation del prezzo è stato prodotto dalla FOMO.

Definizione

FOMO è l’acronimo di Fear Of Missing Out, ossia la paura di essere lasciato fuori da un evento collettivo, di rimanere sempre indietro rispetto agli altri.

Dal panic buying al panic selling

Nel contesto degli investimenti la FOMO porta al “panic buying” o “panic selling” in cui le persone comprano o vendono in grandi volumi per paura di “perdere un’occasione di guadagno” o al contrario rimanere vittima di un inatteso crollo del mercato.

Generalmente gli acquisti di panico si verificano a causa dell’aumento della domanda che causa un aumento del prezzo. Al contrario, la vendita di panico ha l’effetto opposto con conseguente aumento dell’offerta e prezzo inferiore. Su larga scala, possono avere effetti drammatici per i mercati e, di conseguenza, i portafogli degli investitori.

Prima di prendere qualsiasi decisione finanziaria e non rimanere vittima dei bias, è molto importante fare delle ricerche. Usare un metodo (ne faremo un esempio nell’articolo La finanza personale: patrimonio netto e profitto e Scopri gli elementi di analisi tecnica di base), e continuare ad applicarlo in base alla strategia scelta e agli obiettivi.

Bias: Effetto denominazione

Questo schema comportamentale è tipico dei paesi con economie ancora basate sulla liquidità, cioè sul contante, come l’Italia.

Anche se una banconota da 50€ vale lo stesso che dieci banconote da 5€, saremo predisposti a spendere i contanti di piccolo taglio piuttosto che utilizzare la stessa quantità di denaro sotto forma di banconota di taglio più grande.

L’effetto che si produce sugli investimenti è molto simile. Chi si approccia per la prima volta a un investimento tende a orientarsi su un asset che costa meno. Tende cioè a scegliere senza tener conto di alcuna analisi approfondita o di reali prospettive di guadagno.

Effetto denominazione sulle criptovalute

Ad esempio, parlando di criptovalute, questo bias si ripropone quando per un primo acquisto vengono scelti progetti come Ripple o Litecoin perché apparentemente “meno costosi” di Bitcoin o Ether.

Tuttavia, queste quattro criptovalute hanno scopi molto diversi e hanno prospettive di crescita altrettanto diverse. Puoi leggere gli articoli in “Criptovalute” dove troverai gli approfondimenti sulle singole criptovalute e la loro mission.

Resta un freddo calcolatore

Come insegna la finanza comportamentale, le emozioni forti sono un ostacolo alla nostra razionalità. Non bisogna mai prendere decisioni di investimento quando si è troppo felici o troppo tristi. È facile soprattutto in situazioni di rischio elevato farsi prendere dall’entusiasmo, dalla tristezza, dall’ansia o dalla fretta.

L’avversione alla perdita

Quando uno dei nostri asset non sta performando come desiderato, la reazione emotiva alla perdita è spesso più forte rispetto a quella del guadagno. Perciò è bene non partire con un eccessivo ottimismo quando si sceglie il proprio investimento. Allo stesso modo, non dobbiamo guardare solo al potenziale rendimento quando il rischio è altrettanto elevato.

Questa tendenza a soffrire maggiormente le perdite è responsabile dell’effetto panico nei mercati in crisi. Il crollo dei mercati ha spinto gli investitori a vendere tutto per evitare ulteriori perdite.

L’effetto panico nelle crisi del 2008 e 2020

Si veda come la paura ha particolarmente inciso nella crisi del 2008 e del 2020. In una situazione di altissima incertezza, gli investitori non hanno valutato i pro e i contro della propria decisione sul lungo termine, ma reagendo all’immediato presente.

Un altro atteggiamento controproduttivo è controllare compulsivamente il portafoglio di investimento, soprattutto se questo influisce sul nostro umore.

Per evitare questo comportamento, è bene informarsi su quando è realmente opportuno controllare i propri asset e costruire un piano strategico di conseguenza. Se ad esempio il tuo obiettivo prefissato è a lungo termine, avrà ancora meno senso controllare l’andamento del proprio portafoglio settimanalmente. Il mercato ha bisogno del suo tempo!

Curiosità

Daniel Kahneman e Vernon Smith vinsero il Premio Nobel per l’economia nel 2002 per aver integrato la ricerca psicologica e comportamentale all’economia e alla finanza, specialmente in merito al giudizio umano e alla teoria delle decisioni in condizioni d’incertezza. Per il loro lavoro, sono ritenuti tra i fondatori della finanza comportamentale.