Tokenomics: come funziona l’economia dei token

17 settembre, 2021

9 min

La tokenomics è l’economia dei token, quel campo nascente che studia i modelli economici delle criptovalute nei loro ecosistemi. In altre parole, si tratta dell’applicazione dei principi della politica monetaria agli asset nativi della blockchain.

La tokenomics di un progetto è fondamentale per capire il suo livello di decentralizzazione e le sue possibilità di crescita.

Differenza tra Token e Coin

Chiariamo prima di tutto la differenza tra token e coin.

Una coin (o token di layer 1) è una criptovaluta nativa della blockchain su cui si basa, ad esempio bitcoin per Bitcoin o ether per Ethereum.

Un token (o token di layer 2) invece si basa su una blockchain esterna al suo progetto. Ad esempio tutti gli ERC-20 sono token che si servono della blockchain di Ethereum, ma che alimentano la propria rete, non la sua.

La tokenomics riguarda entrambe queste tipologie di criptovalute, e gli aspetti di cui si occupa sono:

- La fornitura e il valore

- La distribuzione

- L’inflazione o deflazione

- I casi d’uso

Fornitura e valore

La capitalizzazione di mercato (market cap) ci dà un’impressione più accurata di quello che è l’effettivo valore di una moneta. Il market cap è il prodotto tra il prezzo della valuta e la sua fornitura circolante, ed esprime così il valore totale sul mercato di una criptovaluta.

Quindi due monete con lo stesso prezzo non hanno necessariamente lo stesso valore.

Un altro valore da controllare è il Fully Diluted Valuation, che ci dà una prospettiva su quella che potrebbe essere la capitalizzazione di mercato se tutte le monete fossero in circolazione

Infine, la fornitura massima ci indica subito se la valuta potrà aumentare la sua inflazione all’infinito, oppure se è già programmato un limite che previene la perdita del potere d’acquisto.

Questi valori possono essere controllati su siti come CoinGeko o CoinMarketCap, ma le fonti più accurate sono i block explorer, ossia i siti che permettono di visualizzare i dati di una blockchain e dei suoi token. Blockchair ad esempio è un aggregatore di block explorer molto comodo perché riunisce ben 17 blockchain tra le più popolari.

Distribuzione e allocazione

Rimanendo su questi siti, possiamo controllare anche la distribuzione del token tra i suoi proprietari.

Su Etherscan basta cercare il token ERC-20 e poi selezionare la voce “Holders” per vedere tutti i wallet con i rispettivi saldi. Per Bitcoin puoi andare su btc.com, dal menu selezionare la moneta e poi cliccare su Addresses. Per Polkadot invece li trovi qui.

Se troppi token sono in pochi wallet, c’è il rischio che queste whale vendano tutto da un momento all’altro, causando un crollo del prezzo del token.

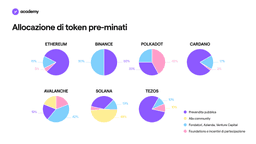

La distribuzione e l’allocazione dei token sono metriche di tokenomics fondamentali per capire il livello di decentralizzazione e di eticità del progetto. Non guardiamo solo come sono distribuiti adesso, ma anche la loro allocazione al lancio.

Un lancio equo di solito vede una piccola community iniziare a fare mining della valuta, o a guadagnarla con un programma meritocratico di incentivi (BTC, DOGE, LTC).

Messari definisce equo un lancio che viene reso noto pubblicamente senza aver prima minato alcun token.

Peraltro un loro report del Febbraio 2021 mostra come le migliori 20 monete lanciate equamente abbiano una performance positiva rispetto ad esempio ai token ERC20.

Queste includono Bitcoin, Litecoin, Yearn.Finance e SushiSwap.

Un tipo di lancio controverso è invece caratterizzato da una fornitura pre-minata di token. Una parte di questa può essere venduta in una fase privata, prima di essere rilasciata pubblicamente, per avere i fondi necessari a costruire il protocollo. Di solito un’altra fetta significativa dei token pre-minati viene invece allocata a investitori e al team fondatore. Una parte invece di solito più piccola della fornitura viene dedicata a una ICO o IEO, ossia una vendita pubblica.

Ogni criptovaluta trova un suo posto nello spettro tra centralizzazione e decentralizzazione in base a come vengono allocati i suoi token.

Un esempio particolare di tokenomics è Dogecoin, che inizialmente è stato distribuito attraverso il mining, ma ora vediamo una netta concentrazione di token in un solo wallet. Non è chiaro a chi appartenga questo wallet, ma l’ipotesi che sembra più probabile è che appartenga all’exchange Robinhood.

Curiosità

Secondo la teoria dell’incentivo, il comportamento umano dipende principalmente dal desiderio di ricevere ricompense o approvazione che rinforzino e motivino. Gli incentivi giocano un ruolo cruciale nell’economia dei token, motivando gli utenti a partecipare agli scambi di valore nelle reti blockchain.

Inflazione e deflazione

La fornitura e come vengono distribuiti nel tempo i token determinano anche l’inflazione di una criptovaluta.

Inflazione

Il progressivo aumento dei prezzi. Quando eccessiva, è chiamata iperinflazione e implica la diminuzione del potere di acquisto della moneta. L’iperinflazione è una situazione che si verifica quando viene stampata troppa cartamoneta o viene emessa un’eccessiva quantità di nuova moneta fiat digitale.

Modello a fornitura limitata

Sotto questo cappello troviamo Bitcoin, Litecoin e Bitcoin Cash.

Tutte queste monete hanno una fornitura massima definita e il loro tasso di inflazione controllato si basa sui meccanismi del mining e dell’halving.

Bitcoin è il miglior esempio da cui iniziare. La sua fornitura massima è di 21 milioni, e la distribuzione di BTC nel tempo è tenuta sotto controllo dall’halving ogni 4 anni. Questo le permette di mantenere una percentuale “sana” di inflazione.

La sua deflazione invece può essere causata da un eventuale invio di bitcoin a wallet senza una chiave privata conosciuta oppure da una perdita di wallet, tuttavia si tratta di casi molto rari.

Modello inflazionario

Monete che adottano questo modello di tokenomics sono solitamente utility token, e includono Polkadot e Solana.

In questo caso non c’è un limite di fornitura massimo. Alcuni pongono un limite annuale, altri si basano su un programma di rilascio prestabilito, altri scelgono di determinare l’offerta in base a dati relativi alla domanda.

Certi progetti, come Dogecoin, giustificano questa mancanza di limite dichiarando che il loro scopo è la stabilità del prezzo, non l’aumento del prezzo.

Le blockchain basate sul Proof-of-Stake in particolare utilizzano lo staking per distribuire nuova moneta sul mercato in modo meritocratico. L’inflazione eccessiva può essere tenuta sotto controllo tramite un programma di burn, mentre si evita la vendita di massa perché i partecipanti sono incentivati a tenere ferme le loro criptovalute per continuare a ricevere ricompense.

Modello in corso di conversione: Ethereum

Con l’aggiornamento del 4 Agosto 2021, in seguito alla proposta nota come EIP-1559, Ethereum ha cominciato la sua progressiva conversione da un modello di tokenomics basato sul mining a uno basato sullo staking.

Ethereum nasce come modello inflazionario, poiché il mining crea sempre nuove coin di Ether e non c’è una fornitura massima definita. Con l’aggiornamento del 2021 è iniziato il processo di burn, ossia di rimozione metodica di coin dalla circolazione.

Quando Ethereum 2.0 sarà completato, il modello sarà analogo a quello di qualsiasi blockchain Proof-of-Stake. Il coin burn continuerà, mentre la generazione di nuove coin avverrà solo tramite staking e sarà almeno dimezzata.

Modello Dual-token

In pochi casi, ma rilevanti, la tokenomics è basata su due token nella stessa blockchain. Esempi celebri sono MakerDAO con MKR e DAI, oppure Terra con LUNA e UST (e altre stablecoin).

Di solito è una combinazione di un token di valore, come una stablecoin, e un token di utilità o governance. Lo scopo di questo modello solitamente è quello di sostenere applicazioni DeFi, come ad esempio il prestito decentralizzato.

Casi d’uso

A proposito di DeFi, una componente sempre più rilevante della tokenomics è l’utilità del token in questione.

Stanno fiorendo numerose applicazioni decentralizzate, ognuna alimentata da diversi token. Sono queste Dapp i casi d’uso a cui ci riferiamo.

Il caso d’uso, se vincente, è un fattore che alimenta la domanda. Anche lo staking e la partecipazione alla governance possono essere casi d’uso con un incentivo positivo.

Naturalmente consideriamo che quando abbiamo a che fare con utility token, o token usati in molte dapp, la loro economia sarà più complessa.

Aspetti legali della Tokenomics

Un’ultima, ma non meno importante cosa da osservare per non rischiare di essere sconfitti dalla tokenomics, è assicurarsi che il progetto sia immune ad attacchi legali da parte dei regolatori. Questo significa che il token non dev’essere una security, ossia avere il ruolo di un titolo azionario dell’azienda che lo emette. Se lo è, deve avere fatto le procedure necessarie e avere i permessi da autorità locali, come la SEC negli Stati Uniti o la Consob in Italia.

Su questo sito puoi trovare le maggiori criptovalute valutate da 1 a 5, dove 5 indica un’alta probabilità di risultare analoghe a delle security.