Che cos’è lo Yield farming? Liquidity Mining, Staking e Lending a confronto

9 giugno, 2022

11 min

La Finanza Decentralizzata (DeFi) è un ecosistema di protocolli componibili, un puzzle di possibilità per risultati complessi. Le strategie passive sono tra queste: spostare e bloccare i tuoi fondi in alcune funzionalità può generare ricompense. Quindi, potresti aver già capito cos’è lo Yield Farming, una combinazione di attività quali lo staking, il crypto lending e il liquidity mining per ottenere premi in crypto. Scopriamo quindi cosa si intende per yield e che differenza c’è tra Yield farming, staking e altre strategie DeFi.

Cos’è lo Yield Farming: strategie passive combinate

Se utilizzi l’exchange di Young Platform già sai che partecipare a progetti promettenti è una possibilità, i cui risultati però sono suscettibili alle tue scelte (non sempre) strategiche e alla scarsa prevedibilità del mercato.

Yield Farming

Nello Yield Farming rientrano tutti quegli strumenti e attività che permettono di raccogliere profitti frequenti tramite l’impiego di crypto-asset al di fuori del trading. Si tratta di un servizio tipico della DeFi, la finanza decentralizzata. Sebbene esistano diverse declinazioni di staking, crypto lending e liquidity mining, è nel loro uso coordinato che troviamo la vera definizione di yield: passare da una strategia all’altra, o impiegarle contemporaneamente, è ciò che davvero spiega cos’è lo Yield Farming.

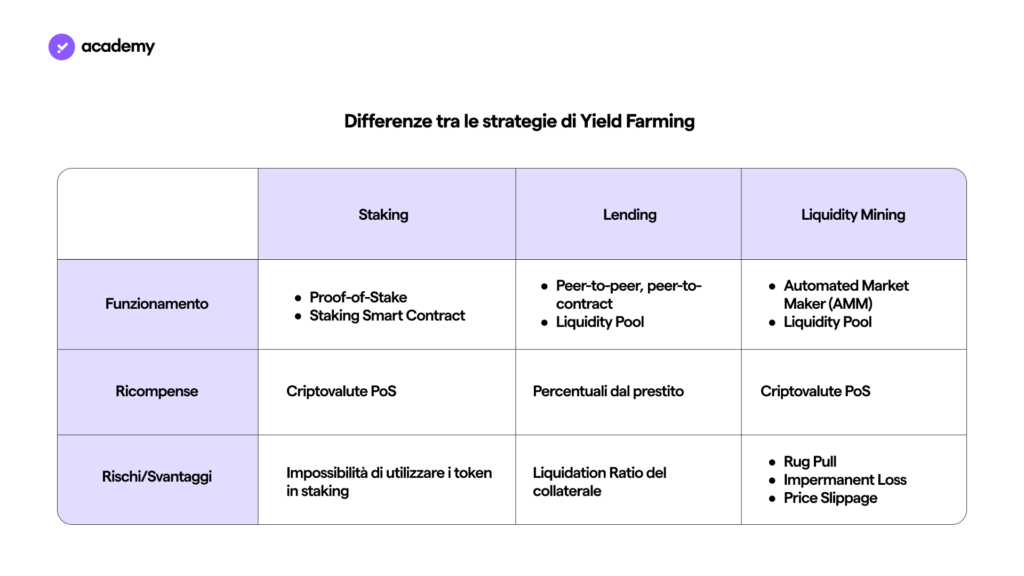

Yield Farming vs Staking

L’efficienza dello Yield farming dipende, dunque, dall’uso alternato o combinato delle opzioni caratterizzate da incentivi maggiori: L’APY* (Annualised Percentage Yield), il rendimento percentuale annuo effettivo, misura il premio di una soluzione DeFi. Questa definizione mette in luce un aspetto importante: le ricompense generate sono sommate, ogni volta, alla quantità di token iniziale, dando luogo al cosiddetto “interesse composito”*.

Lo Yield Farming è “componibile” proprio come la DeFi: ad esempio, i token guadagnati dal liquidity mining possono essere posti in staking, così come il premio di staking può essere oggetto di lending. Andiamo con ordine: definendo ognuna di queste attività otterremo il quadro completo di Yield Farming.

Staking

Termine finanziario unico per i mercati delle criptovalute. Consiste nel mantenere bloccate le proprie criptovalute in un network specifico per ottenere dei premi in cambio, sotto forma di criptovaluta. Solo alcune criptovalute, che hanno una particolare blockchain, supportano lo staking.

Lo staking è la possibilità di bloccare criptovalute basate blockchain Proof-of-Stake (PoS) in appositi wallet o smart contract, al fine di ottenere potenziali ricompense di validazione. Il meccanismo di consenso PoS, alla base della validazione dei blocchi, distribuirà gli incentivi secondo diversi criteri, così come esistono diverse forme di PoS, in base alla blockchain a cui si fa riferimento. Tuttavia, tutte generano qualche tipo di premio: senza effettuare alcuna azione dispendiosa, al contrario del Proof-of-Work, si verrà ricompensati per il contributo alla sicurezza del network.

In definitiva, che differenza c’è tra Yield Farming e staking? Lo staking è una forma di Yield Farming, siccome l’impegno dei validatori è generalmente incentivato in proporzione allo stake. Tuttavia, i farmer solitamente spostano i loro fondi, alla ricerca dell’APY migliore: lo staking, che invece comporta l’immobilizzazione, pertanto è la forma meno dinamica di Yield Farming (a meno del Liquid PoS di Tezos o del liquid staking di Fantom).

Il numero minimo di token da mettere in staking, inoltre, può essere un limite rispetto alle altre forme di Yield Farming. Essere un validator autonomo richiede, in ethereum 2.0, 32 ETH, così come Avalanche domanda 2000 AVAX: somme elevate, non accessibili a tutti. Sebbene esistano alternative più praticabili, come il DPoS, altre strategie di Yield Farming non sono così esigenti: capiamo, a tal proposito, cos’è il crypto lending.

Cos’è il crypto lending?

Il crypto lending è un concetto simile al prestito della finanza tradizionale, ma ha requisiti e incentivi diversi, soprattutto in ambito DeFi. La fiducia tra le parti è essenziale quando si tratta di prestiti: una banca ha bisogno di verificare il tuo profilo prima di concedere il prestito. Poi, sulla base di alcuni criteri come livello di rischio e affidabilità creditizia, determinerà quota, tasso di interesse e scadenze. Il mondo crypto ha entità centralizzate simili, che rientrano nel cosiddetto settore Centralised Finance (CeFi) ma, a differenza delle banche, queste fungono da intermediari tra prestatori e debitori. Tuttavia, esistono anche soluzioni DeFi peer-to-peer, o meglio peer-to-contract.

Come funziona il crypto lending nella Finanza Decentralizzata (DeFi)? i Liquidity Provider (LP), i prestatori, inviano i loro token a smart contract, chiamati liquidity pool, che fungono da “contenitori”, da cui poi i debitori prenderanno somme permesse dal collaterale fornito, pagando una percentuale al LP. L’eliminazione dell’intermediario rende il lending DeFi un’opzione agile per i debitori, oltre che un’occasione di Yield farming per i prestatori. MakerDAO, Aave, Compound e Fantom forniscono questa possibilità.

Tuttavia, il valore del collaterale bloccato in garanzia deve superare la somma presa in prestito, come misura di sicurezza. Persino con questa sovracollateralizzazione, però, certi rischi rimangono: il crypto-asset in “pegno” potrebbe cambiare di valore nel tempo, in quanto soggetto a volatilità, perdendo così la proporzione rispetto al prestito. A questo punto lo smart contract potrebbe vendere il tuo collaterale per rimediare a questa differenza di prezzo. Per evitare di superare questo “liquidation ratio” oltre cui lo smart contract attiverà la vendita, puoi sempre aggiungere altri token al collaterale. Per approfondire leggi la soluzione di prestito di MakerDAO, basata sulla stablecoin DAI.

Il crypto lending decentralizzato ha un grado maggiore di complessità rispetto a quello centralizzato o allo staking, così come presenta maggiori rischi. Il farmer deve monitorare molteplici piattaforme, in modo da allocare i suoi token dove avranno resa maggiore, continuando così a trasferirli. Il carico della gestione, tuttavia, può essere alleggerito da un servizio DeFi: Yearn Finance, il protocollo (in beta) che ottimizza l’APY* scegliendo automaticamente la migliore opzione di prestito decentralizzato.

Il liquidity mining e i DEX

Il liquidity mining è la forma più recente di Yield Farming, esplosa nell’estate 2020 con Compound, ed è spesso usata come suo sinonimo.

Dunque, come fare Yield Farming, in particolare liquidity mining? Il LP deposita fondi in una liquidity pool (come nel crypto lending), che sarà usata da un exchange decentralizzato (DEX) per alimentare un Automated Market Maker (AMM), ovvero per fornire liquidità agli scambi di token tra utenti e smart contract.

Ogni liquidity pool infatti di solito contiene almeno due token diversi (ad esempio USDT e ETH), in modo da rappresentare un pair: essi possono avere pesi uguali, oppure proporzioni diverse.

I LP, in cambio, ricevono le commissioni generate dalle transazioni ed LP tokens: questi ultimi corrispondono 1:1 alla liquidità che un LP ha depositato, quindi rappresentano la percentuale che il LP possiede di una certa pool; in questo modo, il LP rimane in controllo dei fondi depositati, che potrà ritirare quando vorrà.

Dunque, gli AMM non custodiscono i fondi (sono non-custodial), che invece rimangono sempre sotto il controllo diretto dei loro fornitori. Gli LP token, tuttavia, non certificano solo la proprietà della liquidità: tutti quelli che rispettano ad esempio lo standard ERC-20 possono essere usati per lo staking o il crypto-lending all’interno dell’ecosistema Ethereum, moltiplicando così lo yield. La stessa cosa è possibile su blockchain che hanno sviluppato questi servizi. Ecco cos’è lo Yield Farming: “economia componibile”.

Inoltre, i LP potrebbero ottenere anche nuovi token: Compound, ad esempio, ha distribuito il suo token di governance (COMP) come incentivo di liquidity mining. Questi token, in seguito, potranno anch’essi essere oggetto di crypto lending o staking.

Yield Farming: vantaggi e svantaggi

Come in qualsiasi aspetto della finanza, decentralizzata o meno, esistono dei rischi associati al liquidity mining e, più in generale, allo Yield Farming: anche gli smart contract tecnicamente migliori potrebbero avere dei bug, così da esporli a potenziali hack. La DeFi è una realtà estremamente nuova, dunque molte dapp non hanno ancora avuto il tempo per fare audit, ossia la certificazione della sicurezza dei loro software.

Data la componibilità dei protocolli, la maggior parte basati su standard Ethereum, se un anello applicativo della strategia di farming fallisse, allora l’intero sistema potrebbe essere a rischio. L’interconnessione dei tasselli, per cui spesso le criptovalute vengono chiamate “money lego”, apre ad infinite possibilità, a patto che non rendano fragile l’ecosistema.

APY* a tripla cifra potrebbero poi mascherare una truffa: le promesse di profitti incredibili dei cosiddetti meme-token, con nomi di animali o frutti, hanno raccolto migliaia di dollari, perdendo poi velocemente valore. Oppure, nel caso peggiore, gli sviluppatori hanno rubato la liquidità dalle pool, vendendo i token per poi sparire con immensi capitali: una frode chiamata “rug pull”.

Dopodiché, ci sono altri svantaggi legati alla volatilità, in primis l’impermanent loss: facciamo un esempio per capire in cosa consiste. Un LP fornisce liquidità alla pool ETH-DAI, dividendo equamente i suoi fondi tra i due componenti del pair. Improvvisamente il prezzo di ETH aumenta: questo dà occasione di arbitraggio ai trader, che potranno acquistare ETH, in cambio di DAI, ad un prezzo inferiore rispetto a quello di mercato. Questo “sconto” sarà applicato finché la pool tornerà in equilibrio, ovvero con una quantità di DAI che rifletta il prezzo reale di ETH. A seguito dell’evento, un LP avrà un maggior numero di token DAI e meno ETH, una lieve differenza rispetto al momento del deposito: questo perchè i LP tokens danno diritto ad una percentuale fissa della pool, che ora conta meno ETH e più DAI per il cambiamento di prezzo. Ritirando i fondi dalla liquidity pool, verrebbe poi realizzata questa perdita potenziale: l’holding puro avrebbe restituito un premio maggiore! La liquidità concentrata della V3 di Uniswap, però, protegge da questo rischio.

Infine, c’è il fattore price slippage: la differenza tra il prezzo previsto per una transazione e il prezzo al quale l’operazione viene effettivamente eseguita. Questo fenomeno interessa prima di tutto i trader che effettuano swap tra token, in mancanza di liquidità che possa soddisfare i volumi di scambio, ma potrebbe anche danneggiare la liquidità fornita dai LP. In periodi di grande volatilità, le criptovalute dei LP potrebbero essere vendute a prezzi inferiori al reale, proprio per il verificarsi del price slippage: questo cancellerebbe parte degli incentivi dei LP, in modo simile all’impermanent loss. Tuttavia, l’algoritmo del DEX di Curve finance o la V3 di Uniswap, garantiscono “slittamenti” minimi nel prezzo.

In conclusione, i vantaggi delle soluzioni di Yield Farming devono essere confrontati agli svantaggi appena esposti: le strategie passive hanno comunque un grado di rischio, nonostante escludano il trading. Valuta l’autorevolezza degli strumenti e considera sempre l’eventuale volatilità delle criptovalute.

*Disclaimer

I termini APY, APR e interesse composto qui utilizzati sono utilizzati anche dalle piattaforme DeFi per efficacia comunicativa e semplificazione, tuttavia le valute o token impiegati in questi protocolli (non regolamentati) non sono da considerarsi strumenti finanziari. Sono stati sottolineati, inoltre, i rischi di queste applicazioni o protocolli decentralizzati. In generale, gli articoli di Young Platform sono da considerarsi puramente informativi e non costituiscono un consiglio finanziario.