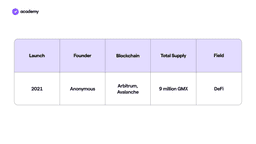

GMX: cos’è e come funziona

19 settembre, 2023

10 min

GMX è una crypto e un DEX, e in particolare l’exchange di derivati più popolare del 2023. Approfondiamo di seguito che cos’è, i motivi del suo successo e gli sviluppi che attendono questo protocollo DeFi.

GMX: che cos’è

Per definire con maggiore precisione che cos’è GMX, dobbiamo specificare che, oltre ad essere una crypto, si tratta di un exchange decentralizzato per contratti perpetui (perpetual).

Al contrario di ciò che succede spesso, dunque, GMX non offre una criptovaluta e una blockchain, ma uno specifico protocollo DeFi.

I perpetui sono degli strumenti derivati piuttosto rari nella finanza tradizionale, più utilizzati invece nella DeFi per la loro flessibilità. I perpetui basati su criptovalute riflettono il valore di queste senza richiederne l’acquisto o la custodia diretta, e a differenza di altri derivati popolari come i futures non hanno una data di scadenza. Questo tipo di strumento è utilizzato in alcuni DEX per facilitare il margin trading con la leva finanziaria.

GMX è disponibile sia su Arbitrum che su Avalanche, entrambe blockchain note per essere scalabili e convenienti. Il DEX si distingue per le commissioni basse, slittamento dei prezzi contenuto e una leva fino a 50x. Il suo modello permette un trading altamente efficiente, proponendosi di risolvere un problema molto diffuso nel settore degli exchange decentralizzati, ossia quello dell’efficienza del capitale. Spesso infatti il capitale impiegato dagli utenti dei DEX è minacciato da slippage, impermanent loss e altri rischi, oltre che dalla normale volatilità.

Impermanent Loss

Il termine indica la perdita che potremmo subire fornendo liquidità rispetto al semplice custodire i token. Questa perdita “potenziale” avviene quando ci sono forti variazioni di prezzo, per cui la quantità dei token in una liquidity pool viene ribilanciata. Esempio: nel pair ETH/USDC (una stablecoin) io ho depositato 0.5 ETH e 2000 USDC, quando ETH valeva 4000$. Se all’improvviso il prezzo sale a 6000$, la pool dovrà convertire degli ETH in USDC in modo che il loro rapporto col prezzo rimanga costante secondo l’algoritmo del DEX. Quindi potremmo perdere degli ETH. Naturalmente in seguito ad altri movimenti di prezzo gli ETH nella pool potrebbero aumentare di nuovo, infatti la perdita “impermanente” non si realizza finché non ritiro la mia liquidità dalla pool.

Prima di entrare nel vivo del funzionamento del protocollo, scopriamo qualcosa in più sul progetto stesso e come nasce, in modo da capire meglio cos’è GMX.

Come nasce GMX e la governance

Approcciando una nuova crypto come questa, ci si può chiedere che cos’è GMX, una DAO, una foundation, un’azienda?

Al momento l’organizzazione del protocollo non ha un vero e proprio nome, ma è affidata a una sezione dell’app che permette ai possessori del governance token GMX di proporre e votare iniziative.

Tra l’altro, come spesso succede negli ecosistemi più decentralizzati, si sa poco dei fondatori di GMX o della sua storia. Sappiamo però di alcune persone chiave all’interno della community. Abbiamo ad esempio i nomi di Krunal Amin, il fondatore di UniDex, e Benjamin Simon, il cofondatore di Stealth Crypto, che sono due delle persone autorizzate a firmare il wallet multisig in cui sono custoditi i fondi di finanziamento del progetto.

A proposito di fondi, questi arrivano principalmente da grandi investitori e da una precedente vendita di token. Infatti, prima di migrare su Arbitrum, il DEX si chiamava “Gambit”, era basato sulla BNB Chain e includeva 4 token, con la cui vendita iniziale aveva raccolto dei fondi. Di questo capitale, 6 milioni in GMX sarebbero stati poi trasferiti alla nuova tesoreria al momento della migrazione e del rebranding.

Per quanto riguarda i Venture Capital e fondi coinvolti, ad esempio, Blocktower ha acquistato GMX per un valore di oltre 2.400 ETH e ne ha messi in staking 336.478. Anche Flood Capital è tra i principali detentori della crypto, anche se l’ammontare dell’investimento non è noto al pubblico. L’hodler più importante invece è Arthur Hayes, fondatore ed ex CEO di BitMEX, che si dice possieda oltre 200.000 GMX.

Come funziona GMX: la GLP pool

Torniamo dunque alla domanda iniziale: cos’è che differenzia GMX dalle altre soluzioni di trading decentralizzato? Prima di tutto, il suo sistema di liquidità.

Prevede infatti una sola liquidity pool, la GMX Liquidity Pool, in cui sono contenuti tutti gli asset offerti dal suo mercato.

La GLP è composta per circa il 50% da varie stablecoin (USDC, USDT, DAI, FRAX) e per il restante 50% da crypto ad alta capitalizzazione.

Su Arbitrum, questi ultimi sono BTC, ETH, LINK, UNI. Su Avalanche, BTC, WBTC, WETH e AVAX.

Come tutte le liquidity pool dei DEX, anche la GLP ha la funzione di fornire liquidità agli scambi sul mercato e viene alimentata direttamente dagli utenti in quanto “Fornitori di liquidità” (Liquidity Provider) in cambio di ricompense.

Chi sceglie di fornire liquidità, è incentivato a farlo per token che scarseggiano nella pool, attraverso ricompense maggiori. Allo stesso modo si incentiva il prelievo di liquidità per asset in eccesso, che sbilanciano l’equilibrio necessario alla pool.

Quando un LP deposita un a certa quantità di asset nella GLP, “conia” il corrispettivo in token GLP, che custodirà per poi in seguito poter riscattare i propri asset insieme alla ricompensa. Quando il LP decide di prelevare un asset dalla GLP per ottenere la ricompensa, dunque, brucia i token che aveva coniato.

La liquidità nella liquidity pool è garantita da diverse misure, tra cui il Floor Price Fund del token GMX che funge da riserva di emergenza in caso di mancanza di liquidità. Il fondo è alimentato in parte dalle commissioni di trading per il pair GMX/ETH, che converte in token GLP; e in parte dal 50% dei fondi obbligazionari della OlympusDAO.

Come funziona il trading su GMX

Che cos’è su GMX a costituire l’attività principale? Dal punto di vista dell’utente, sicuramente il trading.

Come anticipato, i trader su GMX possono utilizzare la leva finanziaria per aprire posizioni “short” e “long” su perpetui delle criptovalute incluse nella GLP. Gli scambi avvengono proprio con la pool, che assicura inoltre uno spread minimo tra i prezzi di acquisto e vendita e previene lo slippage, permettendo lo scambio immediato anche di alti importi.

I prezzi sulla piattaforma sono forniti tramite oracoli decentralizzati, grazie a Chainlink, che aggregano i prezzi dei principali exchange centralizzati. In questo modo si evitano i rischi di liquidità derivanti da volatilità temporanea, che possono azzerare il collaterale (o margine) utilizzato da un utente per aprire una posizione di trading. Quando un utente deposita un collaterale, inoltre, GMX cattura un’istantanea del suo valore in dollari, facendo sì che questo non cambi durante l’operazione, anche se il prezzo della crypto sottostante cambia. Ciò permette di ottenere perdite o guadagni proporzionali al collaterale utilizzato, senza dover mettere in conto ulteriori variazioni indesiderate legate alla crypto sottostante.

Facciamo un breve confronto con il principale competitor, dYdX, anch’esso DEX per perpetui posizionato al secondo posto per TVL dopo GMX stesso:

- Leva consentita: GMX fino a 50x, dYdX fino a 20x

- Collaterali supportati: GMX molteplici, dYdX solo USDC

- Asset che forniscono ricompense: GMX molteplici, dYdX solo DYDX

- Network supportati: GMX Avalanche e Arbitrum, dYdX solo Starkware (e in futuro chain nativa)

Tutti i modi di ricevere ricompense su GMX

Abbiamo accennato a delle ricompense, ma che cos’è su GMX che fornisce questi incentivi? Ci sono principalmente due attività: la fornitura di liquidità e lo staking della crypto.

I fornitori di liquidità su GMX ricevono il 70% delle commissioni di trading, sotto forma di token esGMX e ETH o AVAX in base al network.

Gli staker ottengono il restante 30% sotto forma di token esGMX, Multiplier Points e ETH o AVAX in base alla blockchain.

EsGMX sta per “Escrow GMX” e sono token che possono essere utilizzati in due modi: staking o vesting. Mettere in staking esGMX garantisce le stesse ricompense di GMX, mentre il vesting richiede il blocco minimo di un anno, durante il quale questi Escrow token saranno gradualmente convertiti in GMX.

I Multiplier Points (MP), dall’altra parte, premiano gli holder a lungo termine: si ricevono tanti punti quanti sono i propri GMX in staking, mentre vengono bruciati quando li si stacca dallo staking, in modo da incentivare la detenzione. I MP possono essere messi a loro volta in staking per ottenere commissioni in ETH o AVAX.

Ricapitolando, la tokenomics del DEX coinvolge numerosi asset:

- il token GMX, dedicato alla governance e allo staking;

- il token esGMX, che permette anche vesting e costituisce una ricompensa;

- il token GLP, che si conia e brucia durante la fornitura di liquidità;

- I Multiplier Points, usati come incentivo all’hodling:

- ETH o AVAX, che facilitano l’interoperabilità con i rispettivi ecosistemi ospiti;

- Il token GM pool, introdotto con la V2 del protocollo. Vediamo subito che cos’è GMX V2.

La V2 e la roadmap

La versione originale del protocollo è sicuramente vantaggiosa e innovativa rispetto ai competitor, ma non è perfetta. In particolare, la presenza di una sola liquidity pool limita la possibilità di scelta da parte dei liquidity provider con diverse esigenze di esposizione al rischio, oltre che offrire un numero limitato di asset.

Così è stata sviluppata la versione 2, accessibile in beta dall’agosto 2023, per affrontare questi limiti e integrare altri miglioramenti.

Ecco i principali cambiamenti disponibili nella V2:

- Nuova struttura di commissioni;

- Nuovi asset per il trading: SOL, XRP, LTC, DOGE, e ARB (solo su Arbitrum);

- Il token della pool GM per i mercati GMX V2

- Maggiore velocità di esecuzione e minore slittamento grazie al nuovo sistema ottimizzato di Oracoli

- Incentivi a diversi tipi di operazioni per proteggere i liquidity provider (long, short, swap)

- Pool isolate: la liquidità nella V2 è fornita attraverso pool GM (GMX Market) isolate. Questo permette ai fornitori di liquidità di personalizzare la loro esposizione solo ai token che preferiscono.

- L’aggiunta di mercati per synthetic asset, che vengono creati in sostituzione ai token che il protocollo non supporta direttamente. Questa integrazione consente di ampliare la gamma di asset anche tradizionali che la piattaforma può offrire.

Uno dei prossimi sviluppi previsti dalla roadmap è X4, un AMM opzionale che introdurrà pool di liquidità completamente personalizzabili per alimentare nuovi progetti, favorirà la componibilità e consentirà l’aggregazione della liquidità in altri DEX.

Insomma, il protocollo sembra ricongiungersi sempre di più al trend iniziato dai DEX basati su AMM. I futuri sviluppi dunque cambieranno la risposta alla domanda “che cos’è GMX” e la sua crypto?