Order Book: cos’è e come funziona?

21 marzo, 2023

9 min

Il trading non è solo tentare di prevedere il prezzo di un asset, richiede di saper utilizzare strumenti come gli exchange e sfruttarne tutti i servizi. Comprendere come funzionano i market maker, gli ordini avanzati e cos’è l’order book è fondamentale per padroneggiare un exchange e saperlo scegliere.

L’order book: un pilastro della finanza

Prima di definire un order book, cos’è e come funziona, facciamo un passo indietro per calarci meglio nel contesto in cui questo elemento si inserisce.

Gli exchange crypto sono quei mercati in cui si acquistano e vendono criptovalute, in cui la domanda incontra l’offerta. Un exchange in particolare si occupa di garantire gli scambi e l’accesso a liquidità anche quando la domanda non corrisponde perfettamente e immediatamente all’offerta o viceversa.

Per svolgere la loro funzione, gli exchange possono avere diversi sistemi, raggruppabili in generale in due categorie: gli order book e gli automated market maker.

L’order book (“libro degli ordini” o “libro di negoziazione”) è il classico metodo utilizzato da sempre nella borsa, dagli exchange e broker della finanza tradizionale, e spesso viene adottato anche dagli exchange crypto centralizzati. Se in origine gli order book erano gestiti su carta, oggi sono stati sostituiti da software che li aggiornano digitalmente.

Gli automated market maker invece sono stati introdotti con i DEX nati nel 2020, e si basano su smart contract e liquidity pool. Qui, tuttavia, ci concentreremo ad approfondire cos’è l’order book, come funziona e come leggerlo nel trading di criptovalute.

L’order book: cos’è e come leggerlo

In qualsiasi piattaforma di trading avanzato, accanto al grafico di prezzo puoi vedere un elenco di prezzi che cambia velocemente: in alto i numeri sono rossi e in basso sono verdi.

Complimenti, hai trovato l’order book dell’exchange!

Nel caso degli exchange crypto, il libro di negoziazione è un’istantanea di tutti i limit order aperti per un certo pair di criptovalute. Ogni pair rappresenta un mercato: ad esempio BTC/EUR rappresenta il mercato dello scambio bitcoin-euro.

Il fatto che includa solo i limit order significa che il book raccoglie tutte le posizioni di trading aperte, ma non ancora chiuse. Ci fornisce così una sorta di sentiment che gli utenti hanno nei confronti di un mercato, e la loro reazione ai movimenti di prezzo.

Vediamo ora com’è organizzato un libro degli ordini e come leggerlo per capire cosa sta avvenendo in un mercato.

Le voci nell’elenco dell’order book si mostrano in ordine di prezzo e si dividono in un lato “vendite” (lato sell) e un lato “acquisti” (lato buy). Al centro, tra il lato sell e il lato buy è indicato lo spread. Vediamo uno alla volta i componenti dell’order book: cos’è lo spread e come si va a creare.

Le voci dell’order book

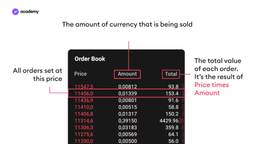

Ogni linea dell’order book è costituita da 3 elementi:

- Prezzo: un prezzo a cui alcuni utenti dell’exchange sono disposti a vendere o comprare, e hanno quindi aperto degli ordini. Il prezzo è indicato sempre nella valuta di base, ossia la seconda all’interno del pair.

- Quantità: la somma degli importi degli ordini impostati a un certo prezzo.

- Totale: Il valore totale degli ordini, che si ottiene moltiplicando il prezzo con la quantità.

Esempio: Se prendiamo come riferimento la linea evidenziata nell’immagine a seguire, vediamo che la quantità di BTC venduta a 11.456,00€ è di 0,01339. Quei BTC solitamente non sono di un unico proprietario, ma di tutti coloro che hanno piazzato un limit order di vendita al prezzo di 11.456,00€. Possono essere due, quattro, dieci trader.

Il lato sell dell’order book: l’offerta

All’interno dell’order book, cos’è che rappresenta la domanda e l’offerta? Basta fare riferimento ai colori.

Il lato sell, cioè di vendita, si trova nella parte superiore del registro e tutte le voci sono di colore rosso. In ogni riga è indicata la somma di tutti gli importi degli ordini di vendita aperti ad un certo livello di prezzo.

I prezzi di vendita di qualsiasi criptovaluta vengono chiamati Ask price.

Si leggono dal basso verso l’alto, cioè a partire dal prezzo più economico (Best ASK).

Il prezzo più economico è sempre collocato appena sopra lo spread. Leggendo i prezzi, noterai che sono inseriti in ordine crescente, dal prezzo più basso al prezzo più alto, e generalmente vengono anche eseguiti in questo ordine.

Gli ordini di vendita (ASK) rappresentano l��’offerta nell’order book perché costituiscono il prezzo offerto agli acquirenti dell’asset.

Il lato buy dell’order book: la domanda

Il lato buy, cioè di acquisto, si trova nella sezione inferiore del libro e tutte le voci sono di colore verde. Come nel lato sell, ogni voce indica la somma degli importi di tutti gli ordini piazzati a un certo prezzo. I prezzi di acquisto qui segnati vengono chiamati Bid price e si leggono dall’alto verso il basso, cioè a partire dal prezzo più alto (Best BID). Il prezzo più alto è sempre collocato appena sotto lo spread.

Le voci del lato buy rappresentano la domanda perché costituiscono il prezzo che gli utenti sono disposti a pagare per ottenere la criptovaluta.

Il centro dell’order book: cos’è lo spread?

Tra lato sell e lato buy, troviamo il prezzo di mercato attuale, chiamato mid-market price, o ultimo prezzo.

Accanto a questo si trova la differenza tra domanda e offerta, lo spread, o più precisamente la differenza tra il best bid e il best ask: il bid-ask spread. Quanto più basso è lo spread, tanto più efficiente e liquido è il mercato del pair che stiamo guardando.

Come funziona l’esecuzione degli ordini

Quando un trader crea un limit order, questo viene aggiunto all’order book, in corrispondenza del prezzo impostato. A questo punto l’utente aspetta che il mercato si muova verso il suo prezzo e che quindi il book lo esegua.Gli ordini di vendita vengono eseguiti uno alla volta partendo dal prezzo più basso, ovvero il più conveniente. Gli ordini di acquisto vengono completati partendo dal prezzo più alto.

Il Best ASK è il prezzo più basso a cui si vende una criptovaluta. Il Best BID è il prezzo più alto a cui si compra una criptovaluta. Questi sono i prezzi sempre più vantaggiosi e competitivi, rispettivamente per chi sta comprando e per chi sta vendendo.

Man mano che l’ordine B viene completato, si passa al successivo C, risalendo la lista dell’order book. Lo stesso meccanismo avviene per la lista degli ordini di acquisto.

Esempio: deve esaurirsi prima tutta la quantità di 2,51291 BTC a 11.033,9 € (ordine A) prima che si passi al prezzo successivo di 11034,0€ (ordine B).

Nel caso però la quantità di una certa voce dell’order book non soddisfi l’importo del tuo limit order, il software del book utilizzerà le quantità dei prezzi seguenti.

Esempio: se un utente chiede di vendere 3 BTC, non basterà il best bid di 2,51291 BTC a soddisfarlo, ma il programma dovrà utilizzare anche le 8 linee seguenti per corrisponderne l’importo, eseguendo così l’ordine a un prezzo medio tra quelli utilizzati.

Se quindi il registro degli ordini “futuri” è l’order book, cos’è che invece ci indica gli scambi che effettivamente sono stati completati? Solitamente, puoi vedere la cronologia degli ordini eseguiti nella Trade history, come in figura.

Leggere una depth chart

L’order book può essere visualizzato anche come un grafico chiamato profondità di mercato (market depth o depth chart), che rappresenta graficamente i volumi della domanda e dell’offerta.

L’asse delle x indica il prezzo, mentre l’asse delle y la quantità. Sul piano del grafico troviamo i volumi in verde per il totale degli ordini di acquisto, in rosso per il totale degli ordini di vendita.

Le aree di questo grafico possono darci delle indicazioni sulla liquidità e la volatilità di un asset.

- Se la domanda e l’offerta sono equivalenti, le due metà del grafico saranno speculari;

- Se l’asset è molto liquido, a causa di un’eccessiva pressione di vendita rispetto alla domanda, sarà più ampia l’area rossa a destra;

- Se l’asset è illiquido, a causa di una forte pressione da parte degli acquirenti rispetto all’offerta, sarà più ampia l’area verde a sinistra.

Tra le chiavi di lettura più comuni della depth chart ci sono i buy wall e sell wall. Questi indicano un accumulo di ordini a un certo prezzo, e possono segnalare movimenti di prezzo imminenti. Se infatti, in un caso di forte liquidità, ci sono molti venditori a 100.700$, è probabile che attorno a quest’area di prezzo, si abbasserà in modo repentino.

Questi sono i fondamenti sull’order book: cos’è e come funziona a livello teorico. Puoi ora approfondire i market maker e i market taker, i veri protagonisti di un exchange.